公司简介

智诚港险,为业内开放领先的互联网+财富管理金融服务公司,致力於为广大高净值客户提供专业的财富管理服务,并提供包括保险、医疗、海外投资移民、贵金属交易、会计、贵族学校、物业投资等在内的离岸投资业务,拥有金融博士、理财分析师、企业战略师、会计师、律师、国际财策师、金融策划师、金融导师等,帮助客户实现···[查看详情]

- 7x24小时不间断服务

- 期待与您合作共赢

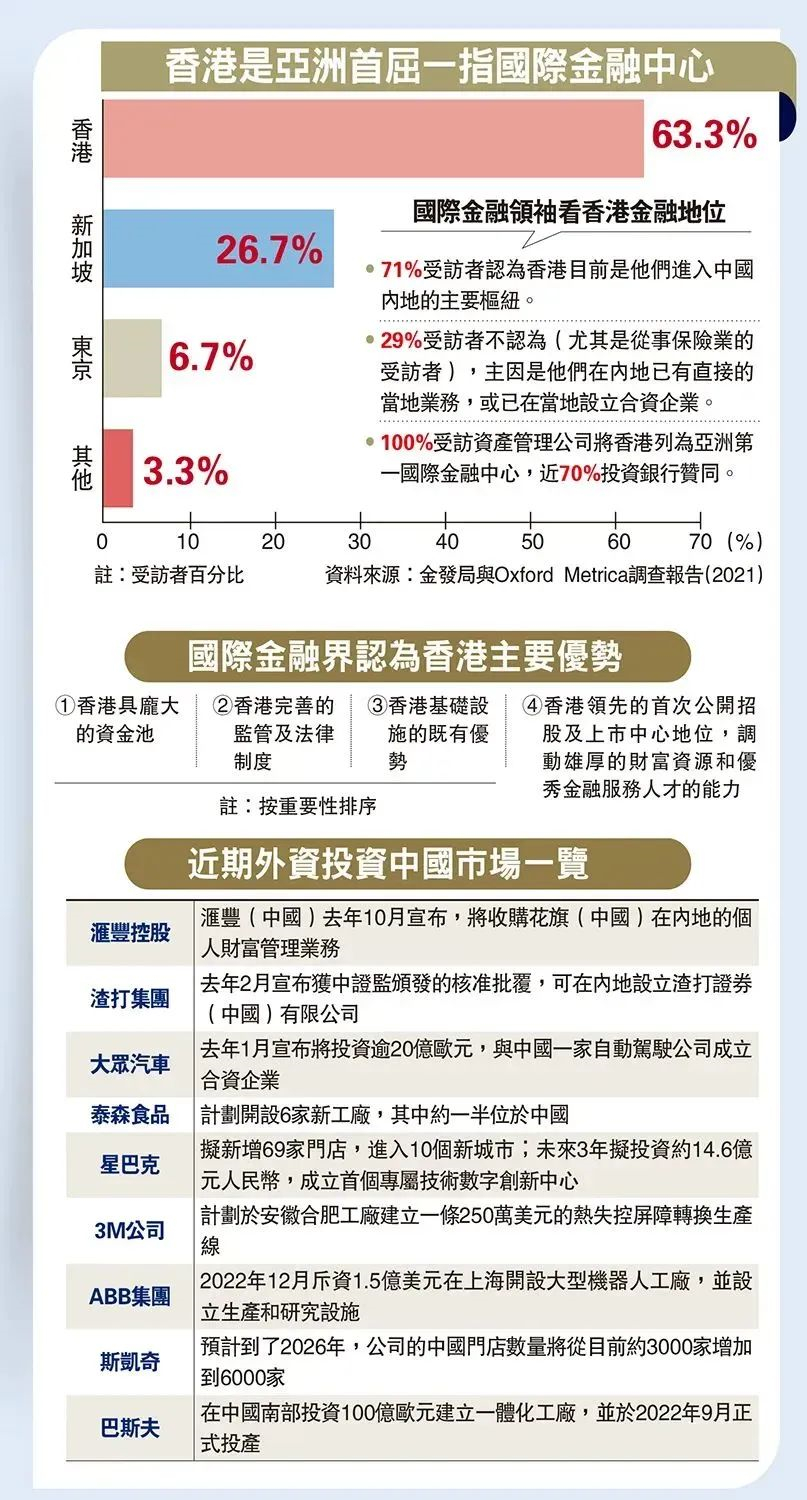

香港保险能成为中高净值投资者的首选之一的主要原因,就是客观的预期分红收益(年化可达6%-7%),这与内地保险目前的3%相比,的确存在挺大的差距。大家熟知的香港永明万年青和万通的富饶千秋产品都能达到惊人的年化7.2%左右。或许你会感到困惑,香港保险公司是怎么能做到这么高的收益?其中会不会有诈?

了解香港保险的朋友都知道,香港保险有非保证收益,在符合一定条件达到一定期限后,投保人可领取一笔非保证收益,这笔非保证收益的高低与投资范围、投资质量和投资理念息息相关,这最终将影响其保险合同的履行能力和产品的收益,而造成产品收益之间产生较大差异的原因,在于投资策略不同。

【香港各大保险公司的投资策略】

香港保险公司都是投资全球的,全球层面来说,收益和国内保险公司是肯定不同的。本文就来详细介绍下香港各大保险公司的投资策略。

01

概要

香港保险可以投资全球市场,投资范围广泛,根据市场形势调整不同资产类别、地区、行业的配置比例,为投资者带来中长期的稳健收益。

大家应该都了解过,香港保险有非保证收益,在符合一定条件达到一定期限后,投保人可领取一笔非保证收益,这笔非保证收益的高低与投资范围、投资质量和投资理念息息相关。

每家保险公司的投资策略不同,最终会影响到保障合同的履行能力、产品收益等。

通常情况下,保险公司主要进行这两大类投资:固定收益类资产(以国债、企业债和其他固收类资产为主)、权益类资产(以股票、投资性房地产为主)、基金(在香港叫“集体投资计划”,Collective Investment Scheme,简称“CIS”),以及一些另类投资。

而保险产品收益的确定,是由其背后的资产投资组合所决定的。

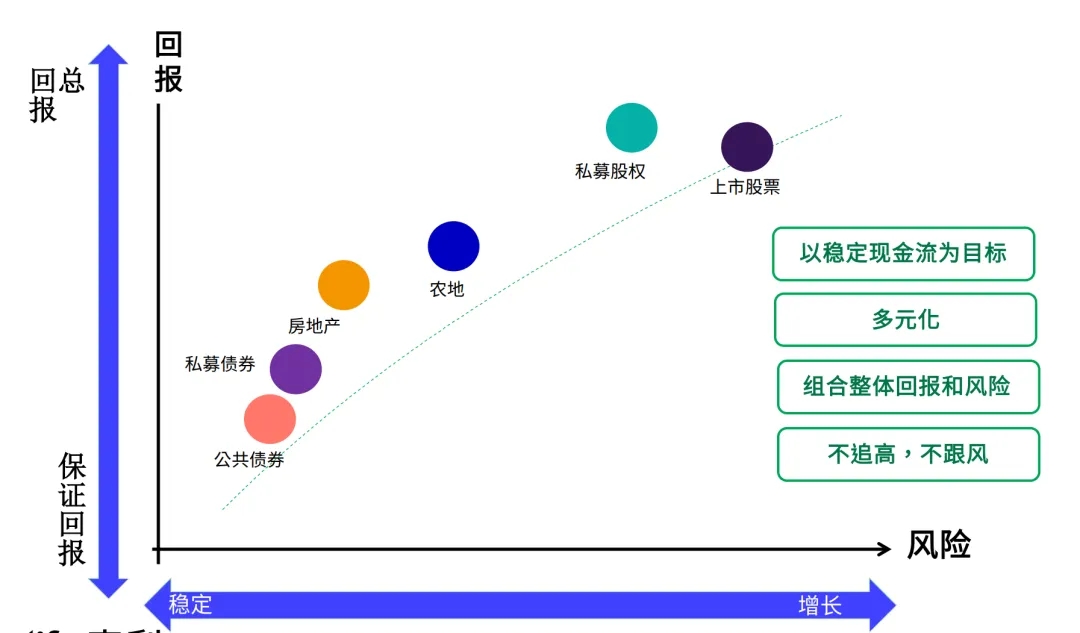

一个保险产品究竟能给到投保人多少的保证收益和非保证收益,主要取决于产品背后各配置了多少比例的固收类资产和权益类资产。

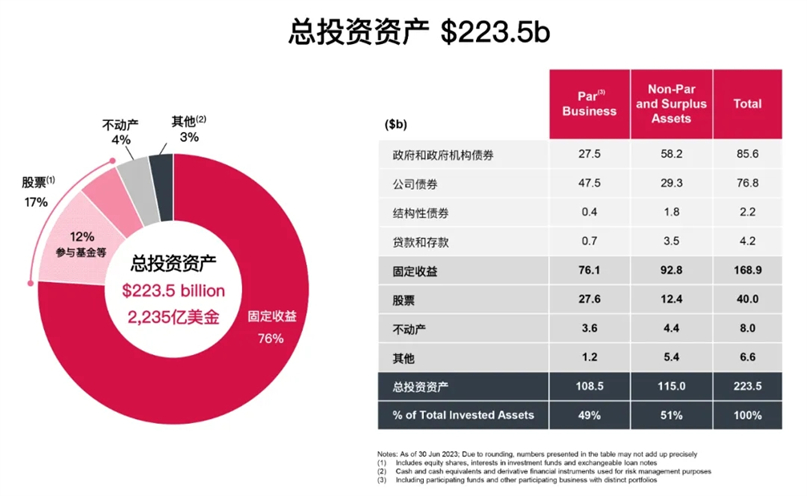

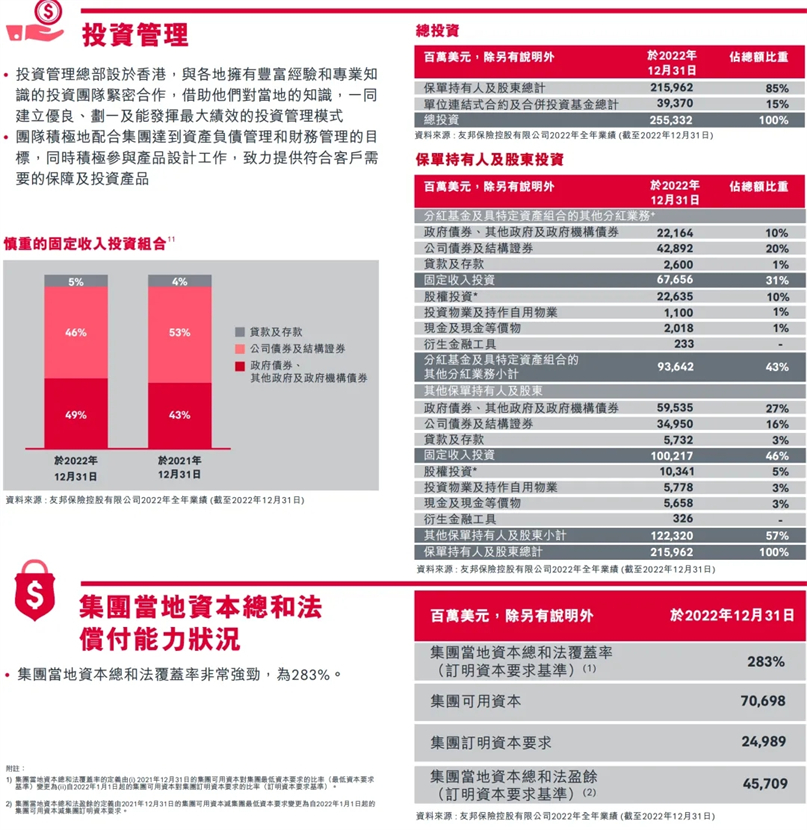

友邦2023年中期业绩报告,披露了其全球投资动向,近8成投资于固收类资产,不动产投资占比仅4%。今天,我们一起了解友邦投资策略。

1. 投资总额达2235亿美元

截至2023年上半年,友邦投资资产总额2,235亿美元,近8成投资于固收类资产,2成投资于权益类资产和不动产等。不动产投资仅是友邦投资版图中很少的部分,占比仅有4%。

图:译自《友邦2023年中期业绩简报(英文版)》

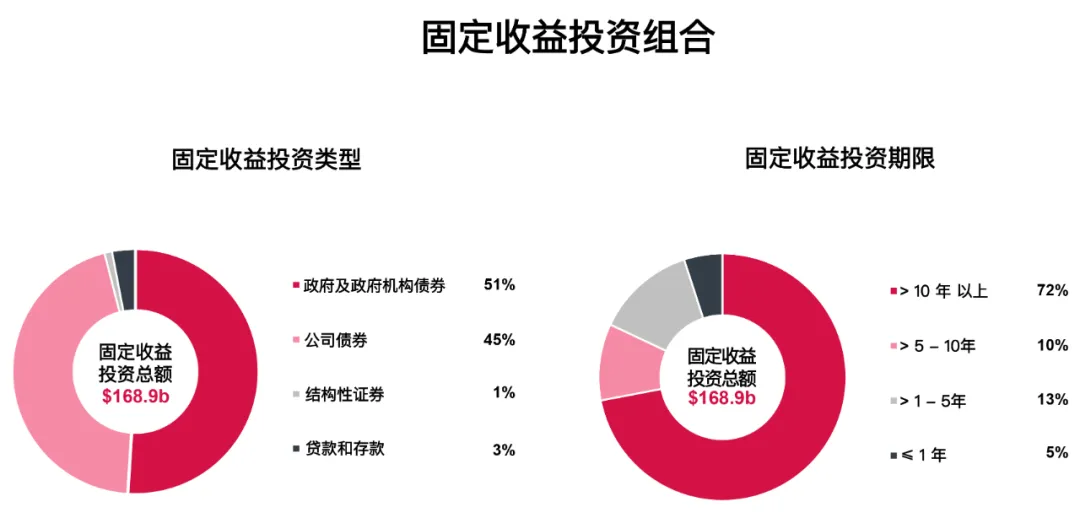

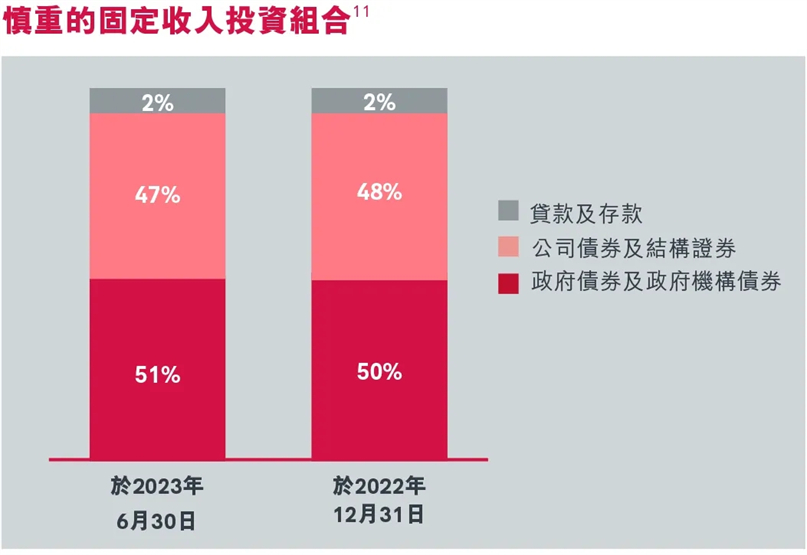

2. 固收类资产总额1,689亿美元

投资固收类资产总额1,689亿美元,占比76%,包括政府及政府机构债券、公司债券、结构性证券、贷款和存款。大部分投资期限在10年以上,>10年以上占比72%、5-10年占比10%、1-5年占比13%,≤1年占比5%,反映出保险资金投资期限长、注重长期回报的特征。

图:译自《友邦2023年中期业绩简报(英文版)》

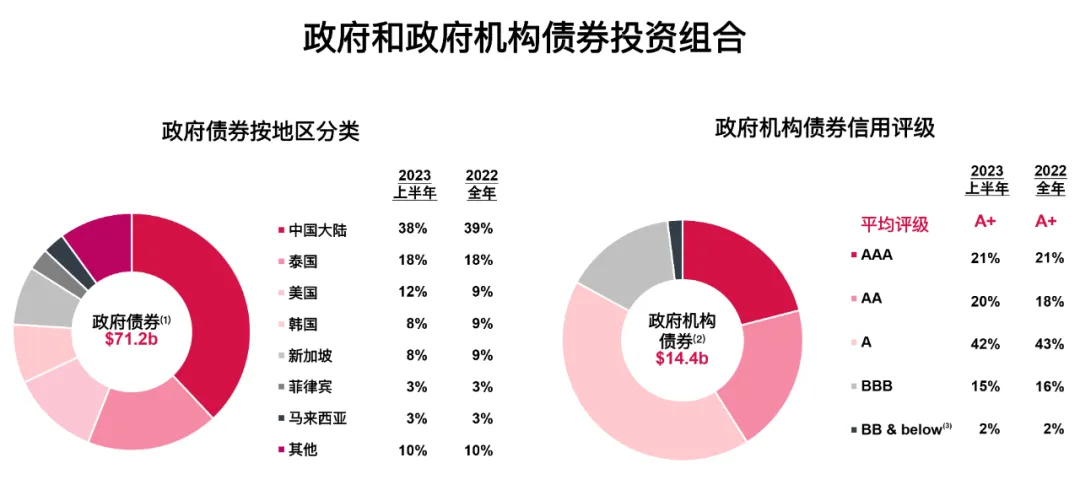

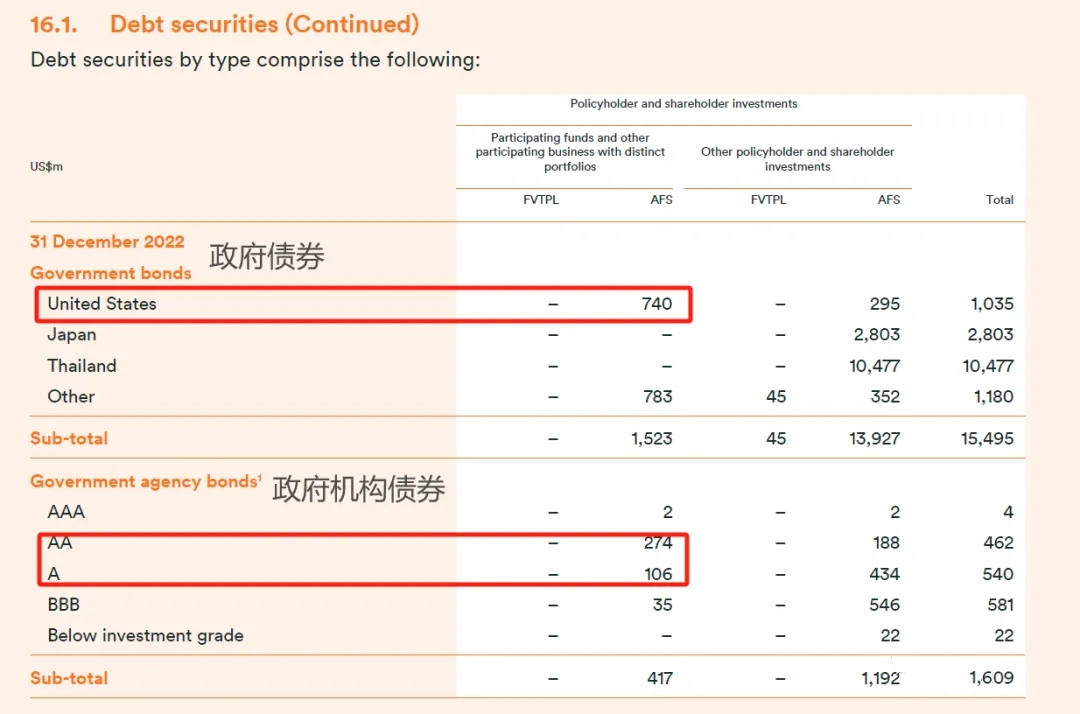

3. 政府债券及政府机构债券856亿美元

投资政府债券712亿美元、政府机构债券144亿美元,合计856亿美元。政府债券主要分布于亚太地区,投资中国内地占比38%、泰国18%、韩国8%、新加坡8%、菲律宾和马来西亚各3%,美债占比为12%;政府机构债券,平均为A+评级。

图:译自《友邦2023年中期业绩简报(英文版)》

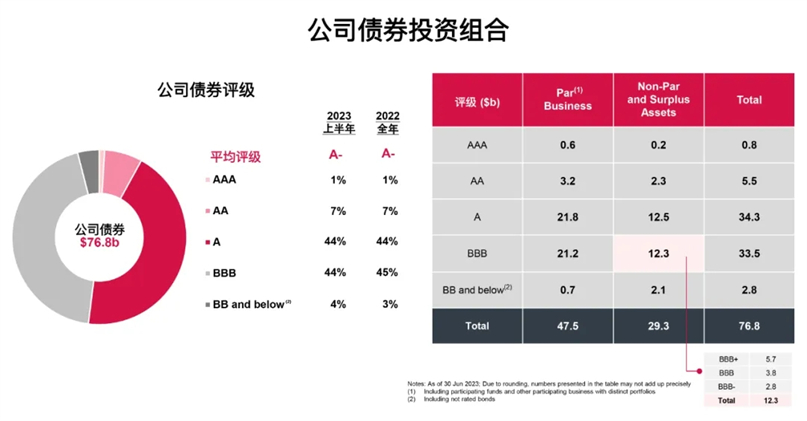

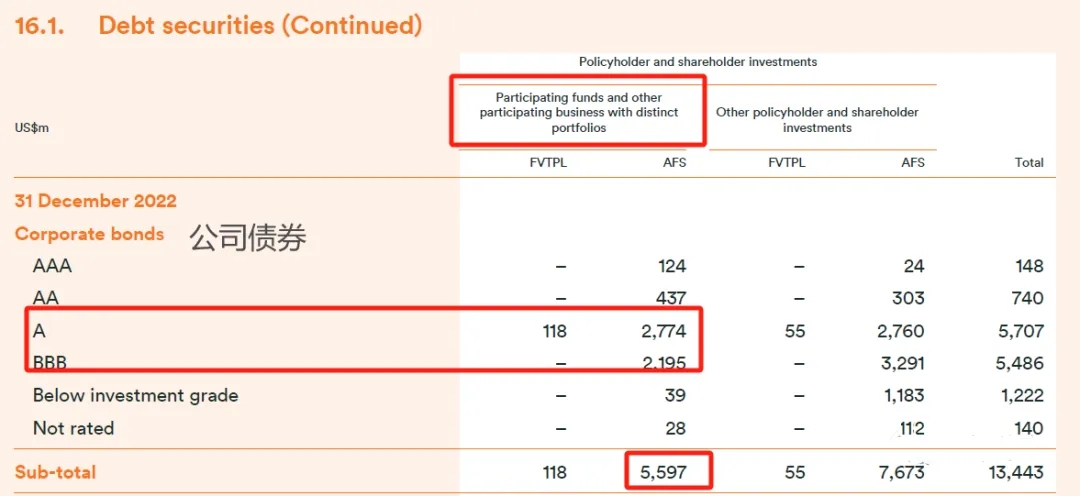

4. 公司债券768亿美元投资公司债券768亿美元,平均信用评级为A-,主要投资于A和BBB评级债券,占比88%。

图:译自《友邦2023年中期业绩简报(英文版)》

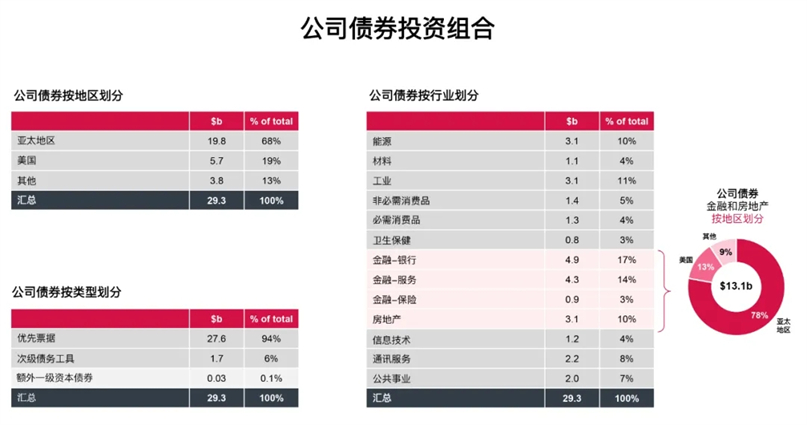

公司债券均衡分布在各个行业,包括金融、能源、通讯、工业、材料、消费、卫生保健。

图:译自《友邦2023年中期业绩简报(英文版)》

总结友邦的投资布局,具有稳健均衡和长期投资的特征。友邦投资总额的近8成是固定收益类资产,其中政府及政府机构债券超过50%,公司债券占比40%,风格稳健;固收类资产中,期限>10年的占比为72%,追求长期更高的投资收益率。

图:AIA Hong Kong & Macau 简介

投资理念及策略

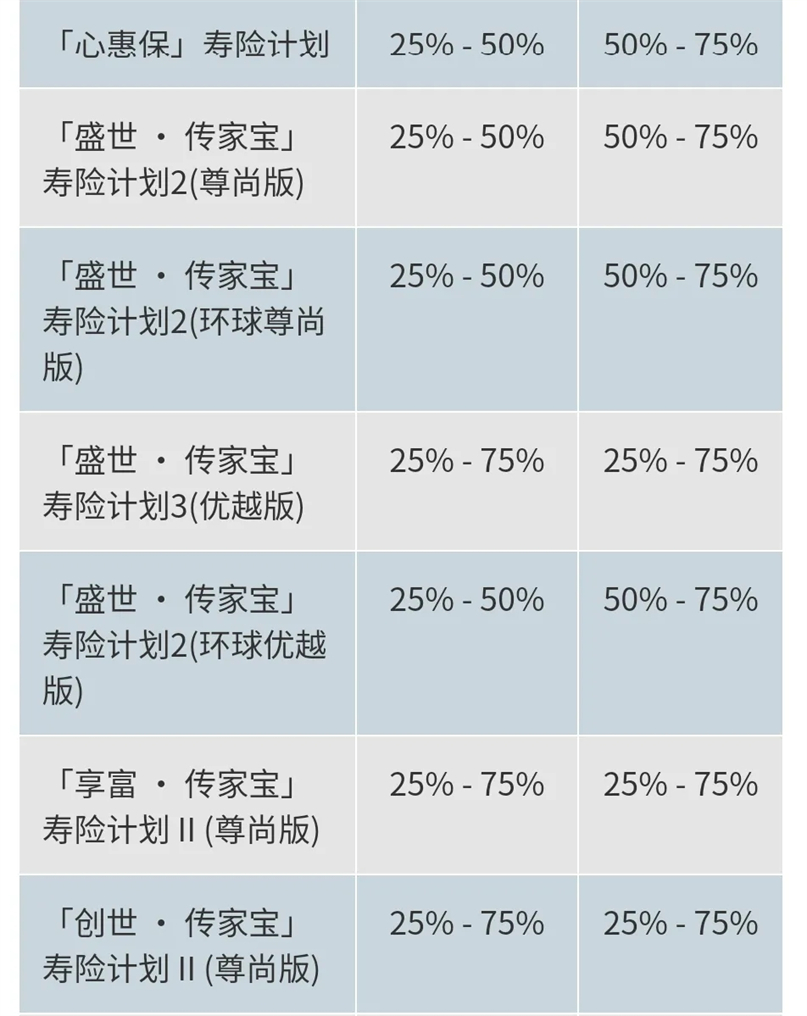

以上是所有分红保险投资情况,不同的分红险投资策略会略有不同,以盈御多元货币计划3这款产品为例,投资组合为25%-100%配置债券及其它固收类,0-75%配置增长型资产。

总体来说,友邦更侧重于政府、政府机构和企业债券,债券投资占友邦整体投资87.6%,风险控制得宜,预期回报相对较稳定。

02

AXA安盛保险于2023年继续大放异彩,业绩表现强劲, 年度化保费销售额增长205%,稳占市场第三;理财顾问团队年度化保费销售额增长164%,稳占市场第三 ,业绩稳步上升!

大家应该都知道,安盛的资管能力很出色,拥有自己的资管团队AXA IM(法国安盛投资管理公司),全球管理资产超过10000亿美元。根据安盛的最新资料所示,如下图,能看到整个投资布局固定收益类占比74%,其次是房地产。

数据源自AXA factsheet 2022

正如安盛官方所述,“安盛投资管理的不受限制固定收益策略,将投资策略划分为三种:谨慎、均衡及进取。这套策略以主要固定收益与风险因素(如利率风险和信贷风险)之间相关性。按照现行经济、市况及估值,积极平衡这些因素,从而寻找机会。”

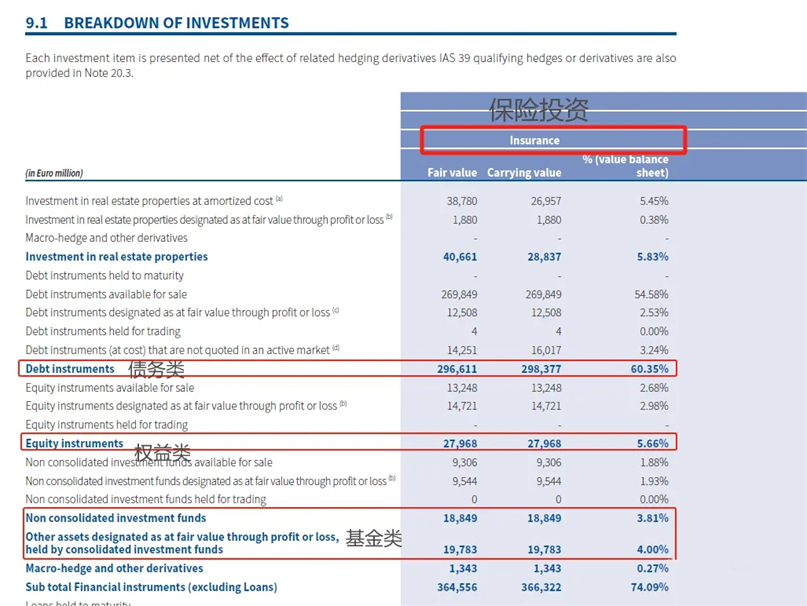

从去年的年报中我们能看到安盛整体的保险类投资分布:

数据源自AXA Annual_Report_2022

各类债券投资总占比60.35%,股权基金类投资总计占比13.47%,保险类投资也是以固定收益为主。而在2021年,债券类投资占比65.61%, 2022年有所减少近5%。

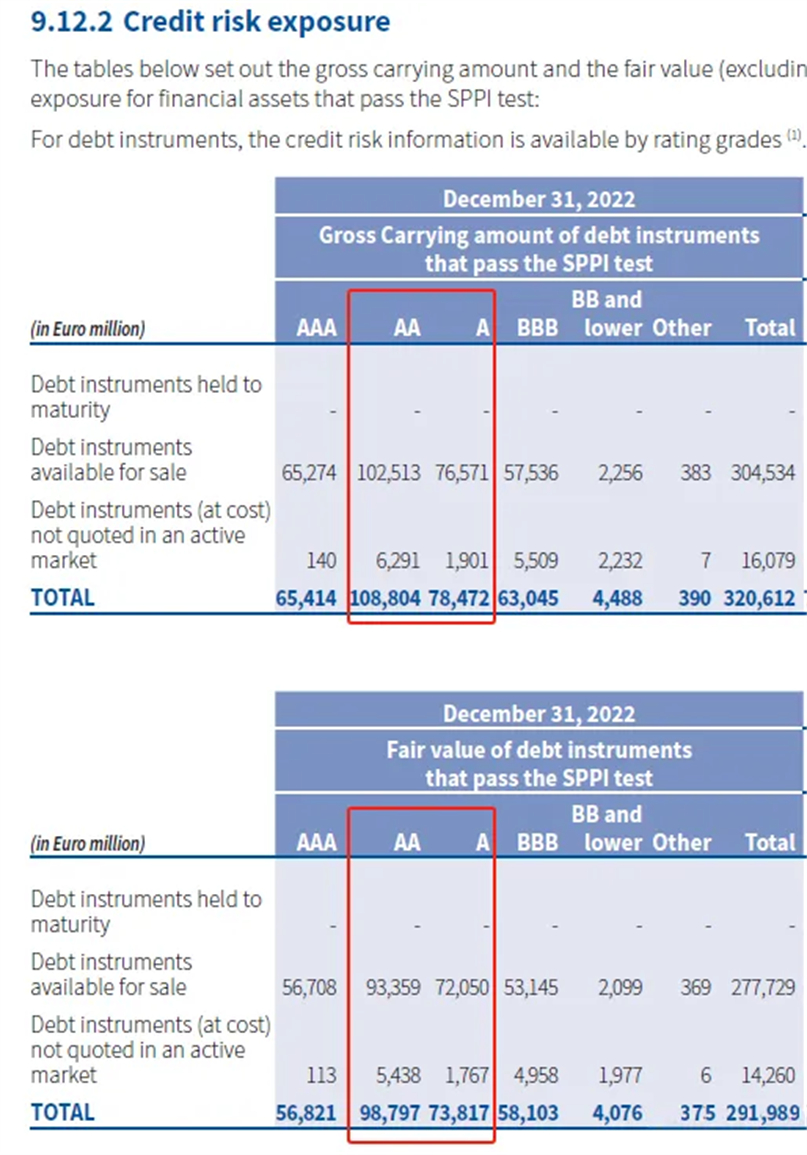

债券收入工具主要包括国家债券及企业债券,国家债券比企业债券配置多一些,以AA及A等级为主,AA等级占比33%,A等级占比25%,总占比58%,如下图:

数据源自AXA Annual_Report_2022

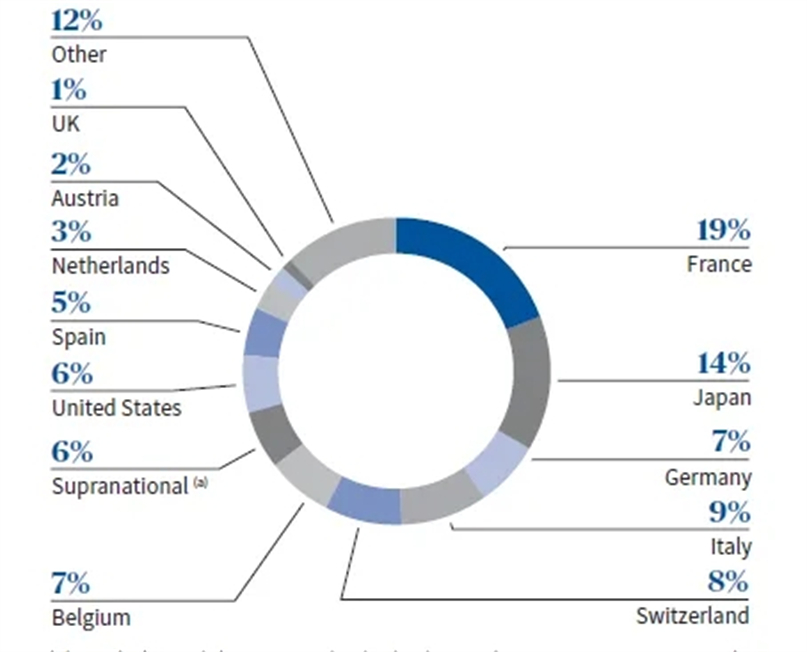

国家类债券,法国及日本占据比例较大。

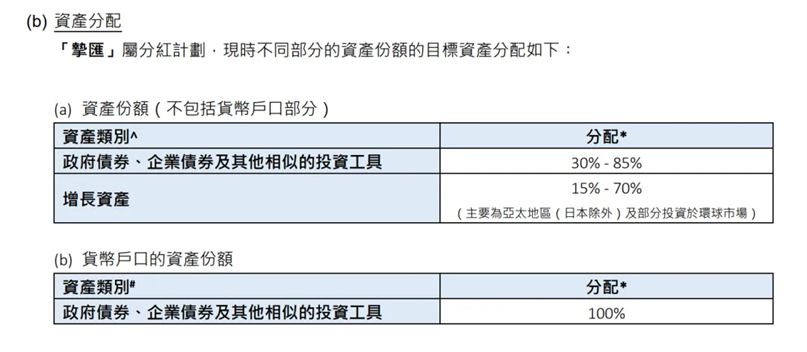

当然以上只是所有保险类业务的投资情况,并不一定适用于每个分红险,单独看下安盛挚汇储蓄这款产品,保单持有人的保费将汇集成一个分红基金,并进行投资。在赚取投资回报的同时,会从分红基金中扣减开支、退保金额、索偿金额、费用、提取、有关行使货币转换选项的资产转移及利润分享,此分红基金的价值称为“资产份额”,它对红利及利息具有重要的参考作用。确定保单的红利及利息时,会考虑以下各点:

(a) 资产份额;

(b)目前及未来预期的保证金额;

(c)预期分红基金未来可赚取的回报。

03

04

总而言之,万通基于稳健可靠的背景,以全面化、综合性的投资配置策略以及务实的风险管理策略,用来帮助保单持有人实现投资回报增值及风险管理目标。

05

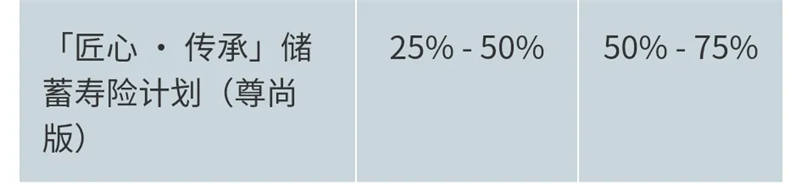

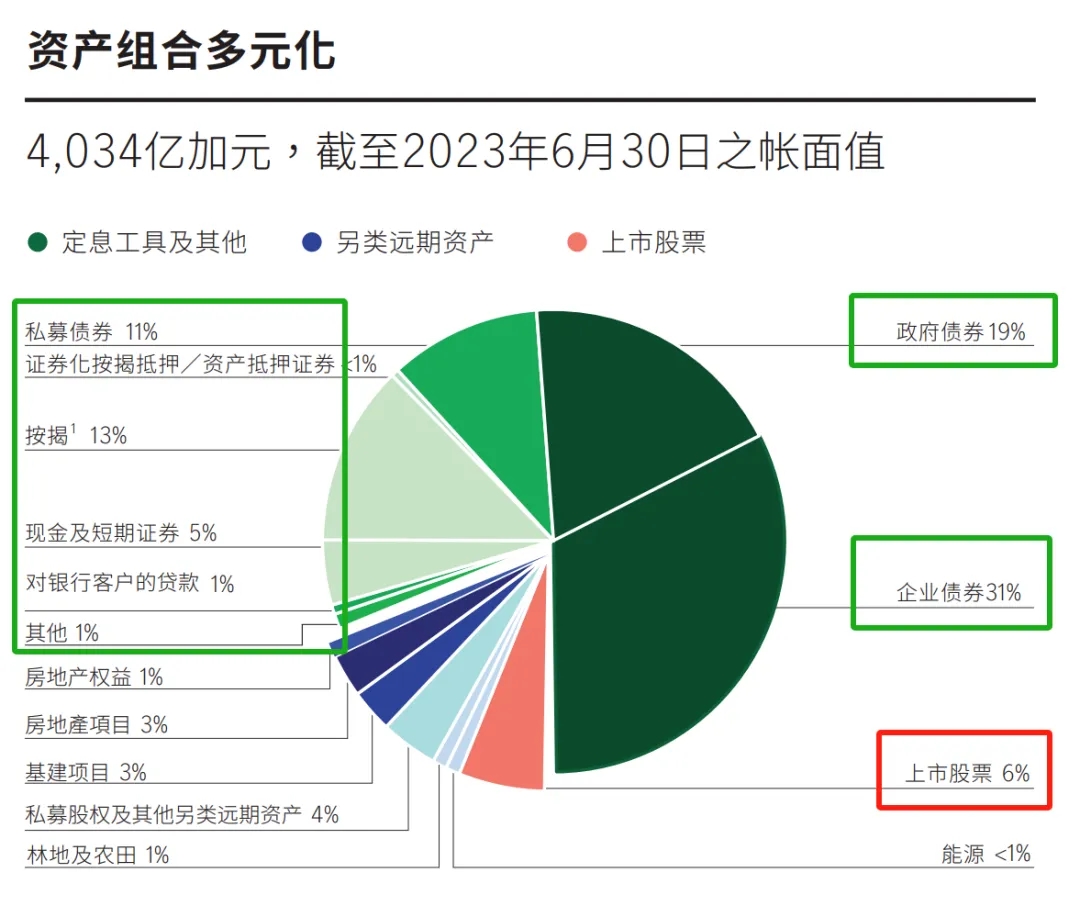

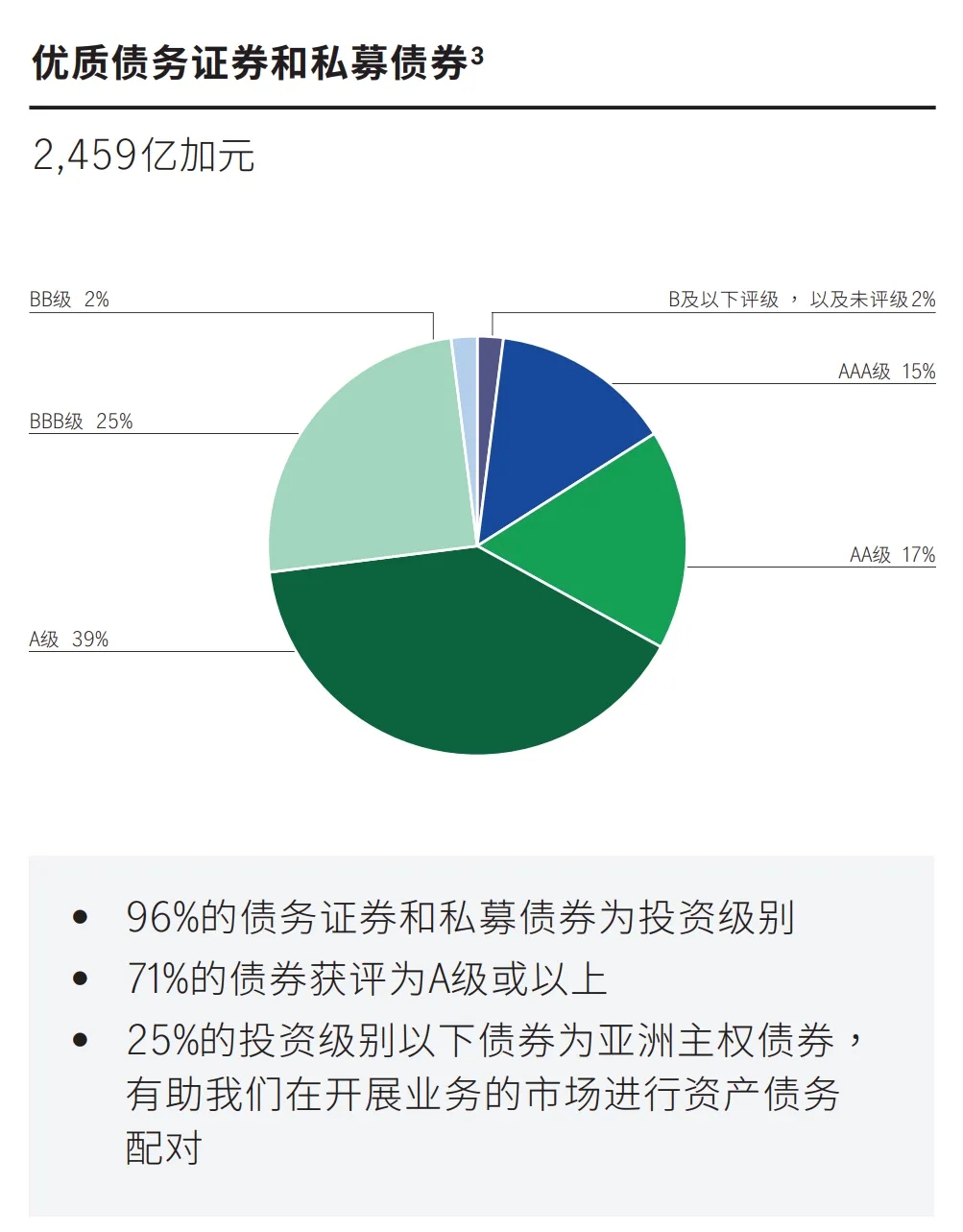

其投资组合中定息资产占据大比例,约占总投资组合的81%,其中政府债券占19%,企业债券占31%,私募债券占11%,按揭占13%。

数据源自Company Background Investment Strategy 202307

数据源自环球货币保障计划产品手册

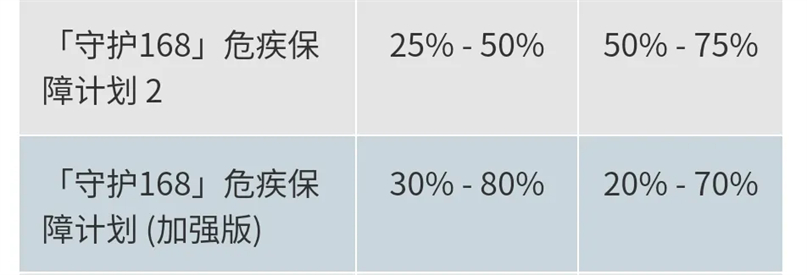

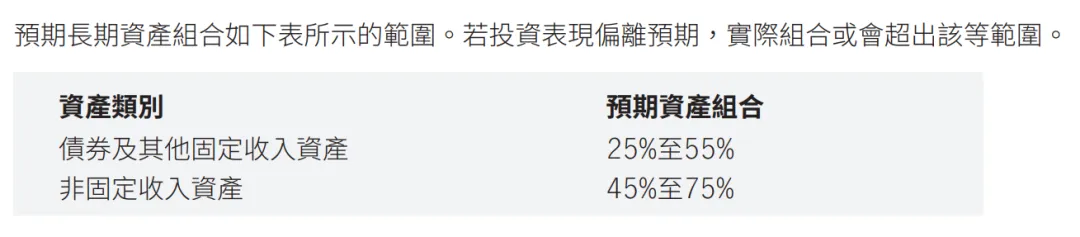

25%-55%投资于债券及其他固定收入,用来支持履行对保单持有人的保证责任,主要包括政府债券及企业债券,并大多数投资于美国及亚洲市场。45%-75%投资于非固定收入资产,包括公募股票、私募股票及房地产等, 并主要投资于美国、欧洲及亚洲市场。

投资策略亦可能会利用衍生工具主要用作对冲。如债券及其他固定收益资产的资产货币与保单货币不相同,宏利会利用货币对冲,以抵销任何汇率波动的影响。但非固定收入资产则相对享有更大弹性,宏利投资于与保单货币不相同的资产,以从多样化投资中受益,分散风险。

数据源自宏利官方文件Company Background Investment Strategy SC 202307

数据源自宏利官方文件Company Background Investment Strategy SC 202307

宏利的投资策略可归纳为宏利奉行严谨的投资策略,通过多元化、高质量的优质投资组合,谋取预期的长远投资收益;其中定息资产、上市股票及另类远期三大类组合投资会根据市场情况及经济前景变动,总体上定息资产占比较高。

06

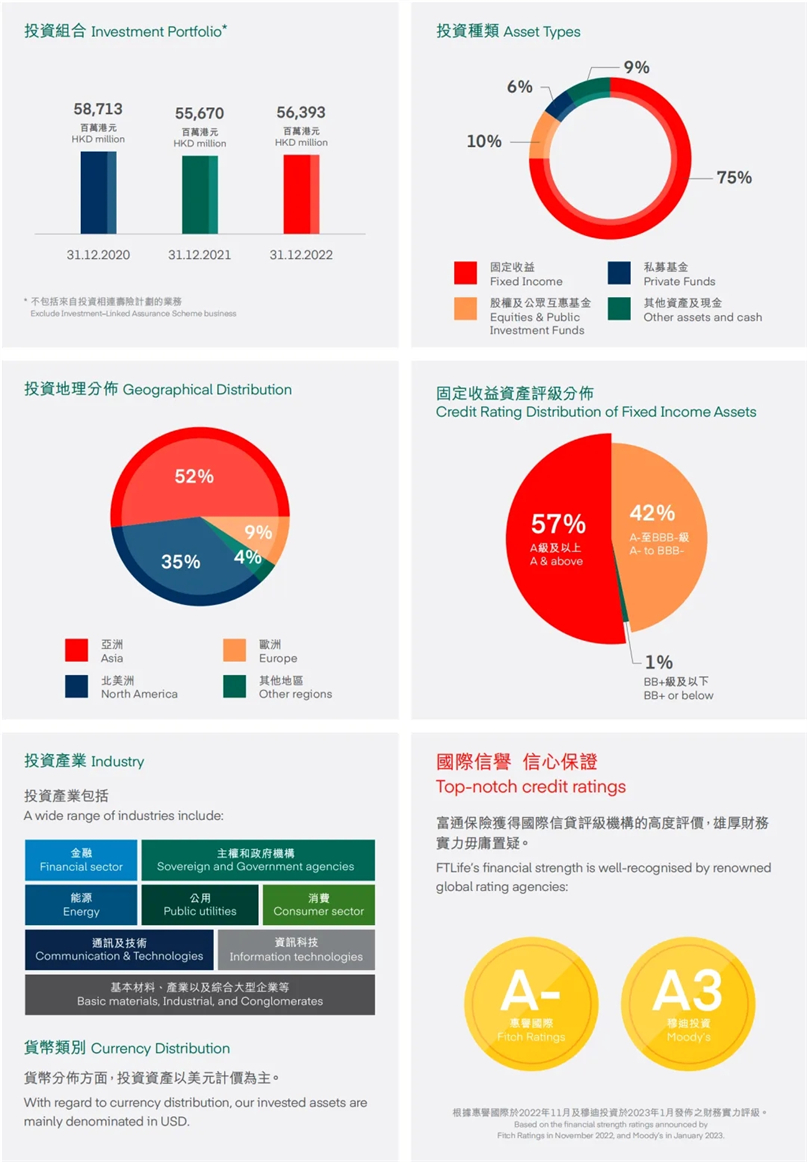

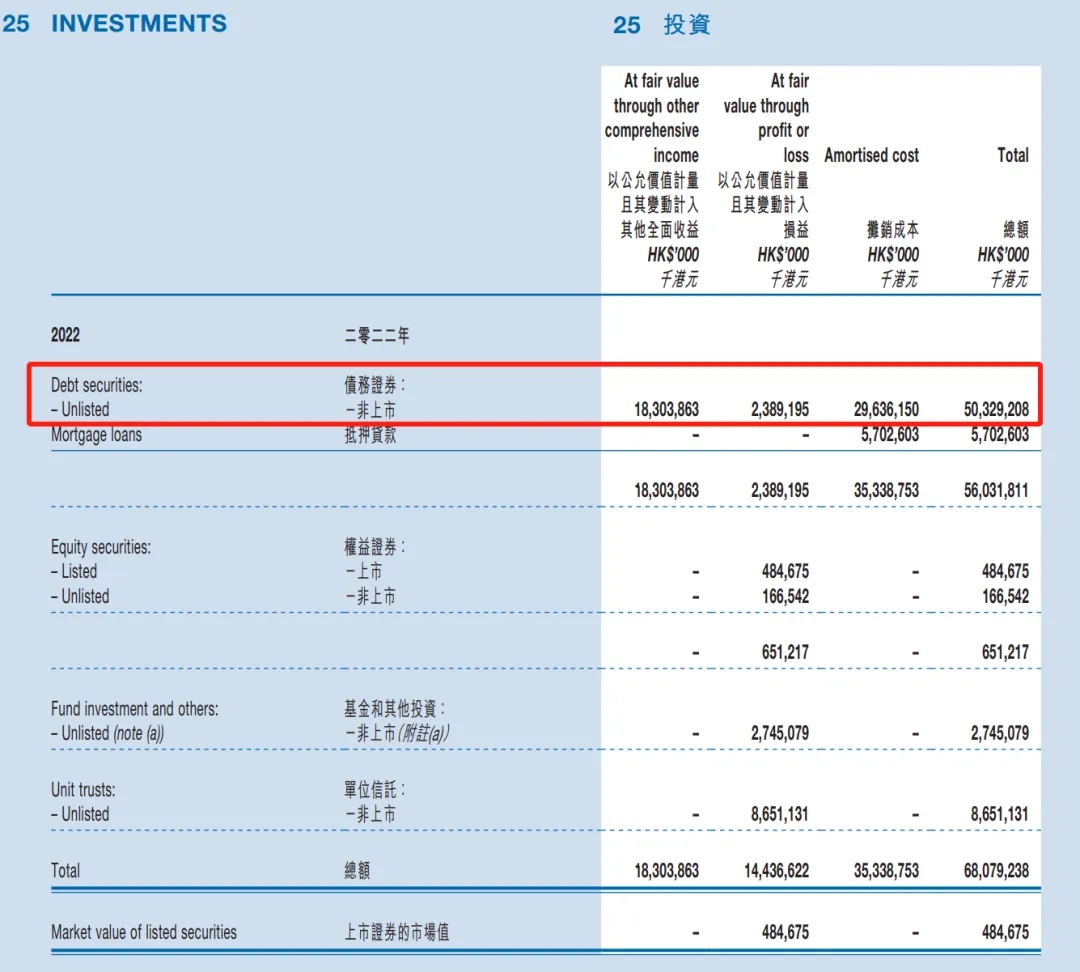

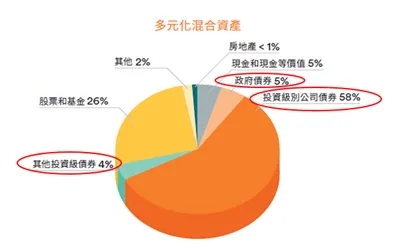

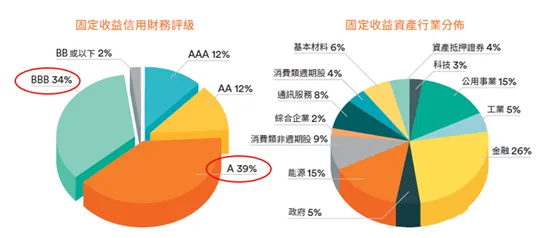

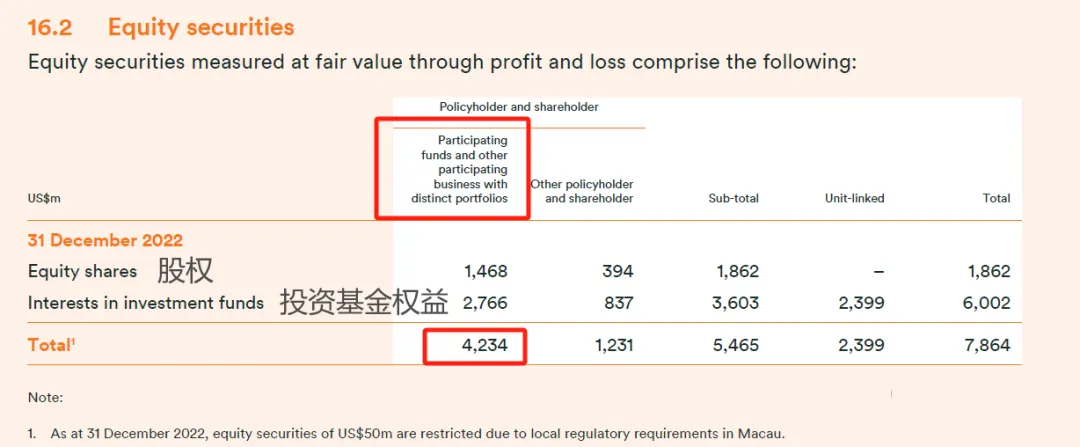

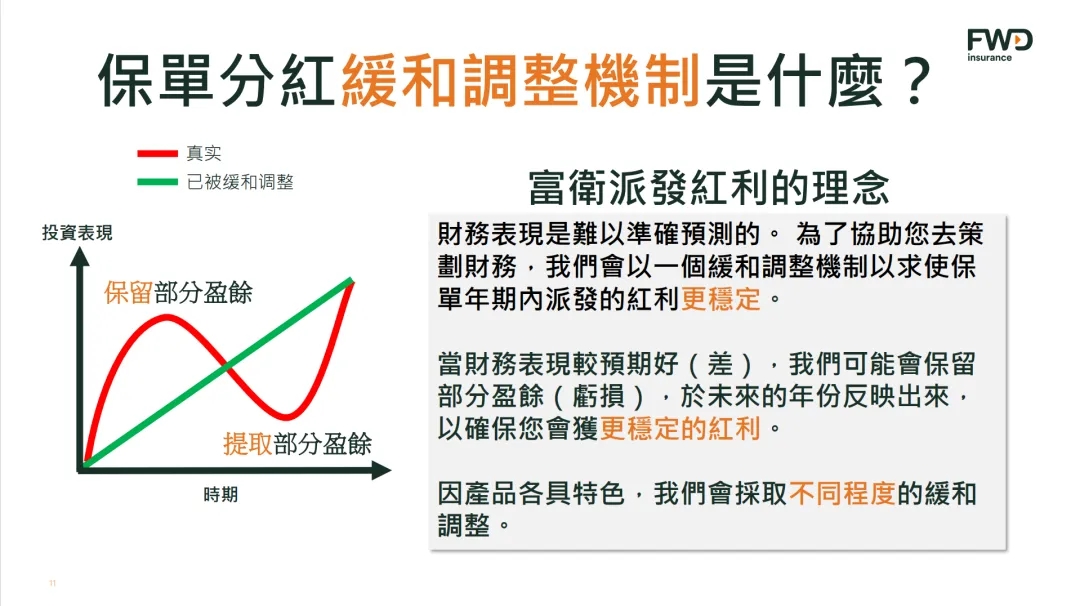

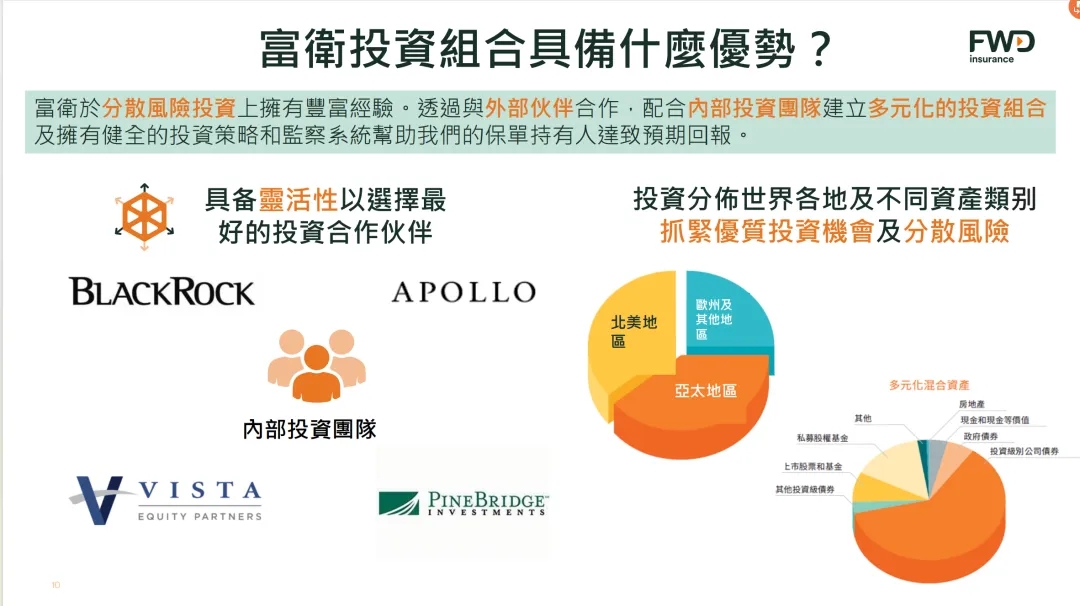

根据2023年3月最新资料披露,富卫所管理的资产超过 67% 投资于固定收益资产,其中 98% 是投资级别,公司债券为主占比58%,政府债券占比5%,其他债券4%,股票和基金投资占比26%,同样固定资产投资占据高比重。

数据源自2022 FWD Group Holdings Limited Annual Report

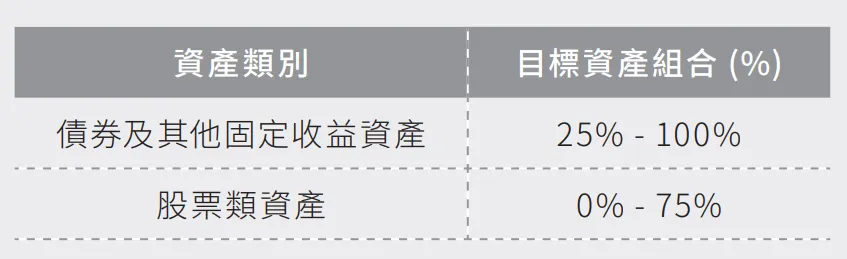

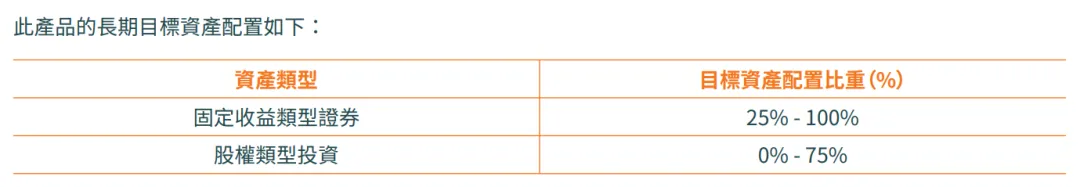

分红资产以投资公司债券及权益类为主,占据高比重。为优化回报,富W的投资策略也会按不同产品而制定,我们单独来看富W的盈X环球寿险计划这款产品,投资组合为25%-100%配置固定收益类型证券,0-75%配置股权类型投资以提高长远的投资表现,投资可包括上市股票、对冲基金、共同基金、私募股权和房地产。

数据源自盈聚环球寿险计划产品手册

富卫的投资理念为,资产组合会按照投资规模,横跨于不同地区及行业,以分散投资风险,同时会根据保单货币选择作出该货币的直接投资及使用货币对冲工具,使保单的货币风险得以部分地缓解。

07

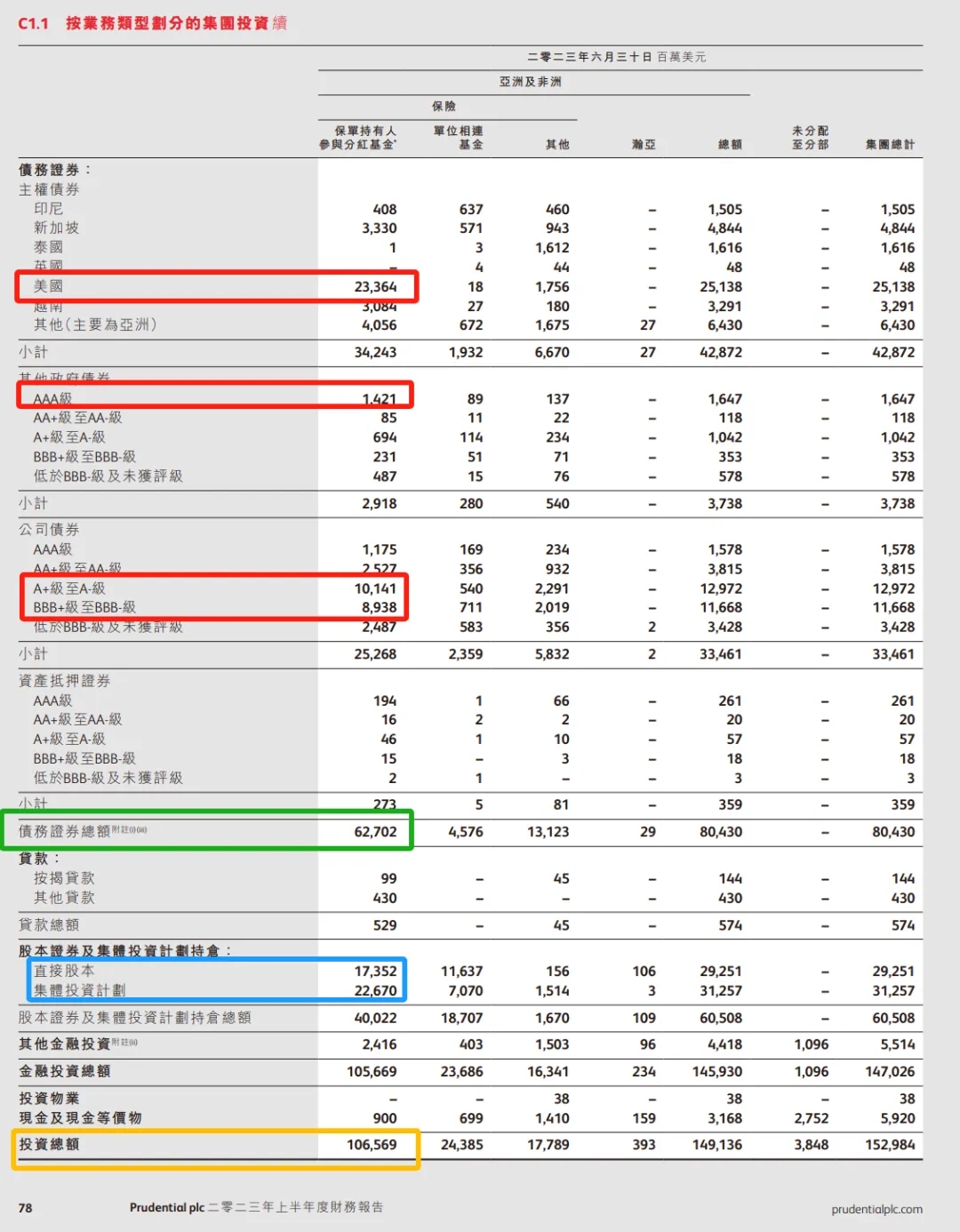

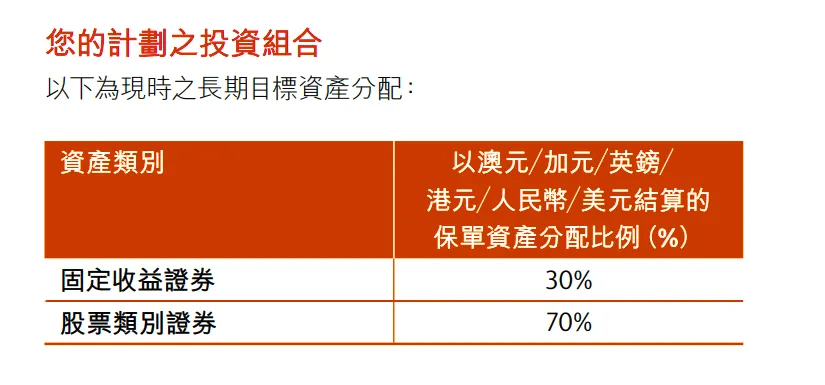

截止2023年6月,保诚债券配置如上图所示,占比为55%,相较去年同期稍有提升。保诚常年维持高比例证券类资产,基本维持在40%以上,最新显示直接股本与集体投资占比为42%,远高于友邦,所以整体投资的波动性一般更高。我们再来看下2023年半年报数据,具体如下图:

数据源自保诚2023年上半年财务报告

30%投资于固定收益证券,用来支持履行对保单持有人的保单责任。根据市场形势的变化,保险公司将调整固定收益的投资比例。